本文“中级会计财务管理2017年考点:应收账款”,跟着出国留学网中级会计职称资格考试频道来了解一下吧。希望能帮到您!

应收账款的管理目标

发生应收账款的原因,主要有以下两种:

第一,商业竞争。这是发生应收账款的主要原因。在社会主义市场经济的条件下,存在激烈的商业竞争。竞争机制的作用迫使企业以各种手段扩大销售。除了依靠产品质量、价格、售后服务、广告等手段之外,赊销也是扩大销售的手段之一。对于同等的彦品价格、类似的质量水平、一样的售后服务,实行赊销的产品或商品的销售额将大于现金销售的产品或商品的销售额。这是因为顾客从赊销中得到好处。出于扩大销售的竞争需要,企业不得不以赊销或其他优惠的方式招揽顾客,于是就产生了应收账款。由竞争引起的应收账款,是一种商业信用。

第二,销售和收款时间差距。商品成交的时间和收到货款的时间常常不一致,这也导致了应收账款。当然,现实生活中现金销售是很普遍的,特别是零售企业更为常见。不过就一般批发和大量生产企业来讲,发货的时间和收到货款的时间往往不同。这是因为货款结算需要时间的缘故。结算手段越是落后,结算所需的时间越长,销售企业只能承认这种现实并承担由此引起的资金垫支。由于销售和收款的时间差而造成的应收账款不属于商业信用,也不是应收账款管理的主要内容对象。

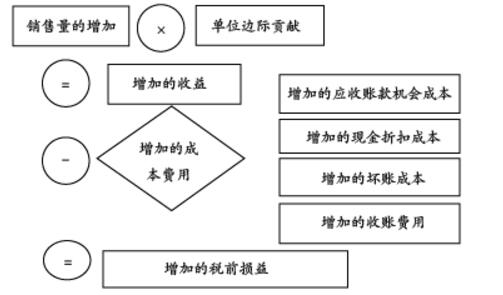

既然企业发生应收账款的主要原因是扩大销售,增强竞争力,那么其管理的目标就是利润最大化。应收账款是一种短期投资行为,是为了扩大销售提高盈利而进行的投资。而任何投资都是有成本的,应收账款投资也不例外。这就需要在应收账款所增加的利润和所增加的成本之间作出权衡。只有当应收账款所增加的利润超过所增加的成本时,才应当实施赊销;如果应收账款赊销有着良好的盈利前景,就应当放宽信用条件增加赊销量,否则就减少赊销量。

信用政策

信用政策包括信用标准、信用条件和收账政策三个方面。

(一)信用标准

信用标准是指信用申请者获得企业提供信用所必须达到的最低信用水平,通常以预期的坏账损失率作为判别标准。如果企业执行的信用标准过于严格,可能会降低对符合可接受信用风险标准客户的赊销额》减少坏账损失,减少应收账款的机会成本,但不利于扩大企业销售量甚至会因此限制企业的销售机会;如果企业执行的信用标准过于宽松,可能会对不符合可接受信用风险标准的客户提供赊销,因此,会增加随后还款的风险并增加应收账款的管理成本与坏账成本。

1.信息来源

企业进行信用分析时,必须考虑信息的类型、数量和成本。信息既可以从企业内部收集,也可以从企业外部收集。无论信用信息从哪儿收集,都必须将成本与预期的收益进行对比。企业内部产生的最重要的信用信息来源是信用申请人执行信用申请(协议)的情况和企业自己保存的有关信用申请人还款历史的记录。

企业可以使用各种外部信息来源来帮助其确定申请人的信誉。申请人的财务报表是该种信息主要来源之一。无论是经过审计的还是没有经过审计的财务报表,因为可以将这些财务报表及其相关比率与行业平均数进行对比,因此它们都提供了有关信用申请人的重要信息。获得申请人付款状况的第二个信息来源是一些商业参考资料或申请人过去获得赊销的供货商。另外,银行或其他贷款机构(如商业贷款机构或租赁公司)可以提供申请人财务状况和可使用信息额度方面的标准化信息,最后,一些地方性和全国性的信用评级机构收集、评价...