面对越来越近的初级银行从业资格考试时间,各位考生的考试备考应该已经完成的差不多了,下面是小编整理的“2022年下半年初级银行从业《银行管理》必备考点”,让我们一起来看看今天小编整理的考点内容吧,没有掌握的考生要记得及时巩固噢!

2022年下半年初级银行从业《银行管理》必备考点

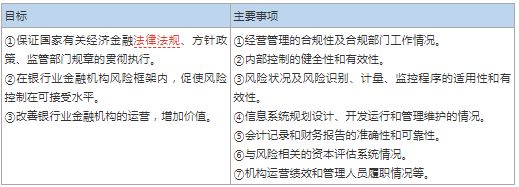

考点一:内部审计

(1)内部审计的主要工作方法

①现场审计(最传统、最主要):全面审计(三年为周期)、专项审计、离任审计

②非现场审计:具有全面性、时效性、低成本、高效率的优势

③现场走访:内部分行走访、监管机构走访

④自行查核

(2)内部审计的目标及主要事项

(3)内部审计的组织架构和相关职权

董事会:负责建立和维护健全有效的内部审计体系,批准内部审计章程、中长期审计规划和年度工作计划等,对审计工作情况进行考核监督。【董事会对内部审计的适当性和有效性承担最终责任】

审计委员会:审查银行内部控制,监督内部控制的有效实施和内部控制自我评价情况,协调内部控制审计及其他相关事宜等。【审计委员会负责人应由独立董事担任】

内部审计部门:制定内部审计程序,评价风险状况和管理情况,落实年度审计工作计划,开展后续审计,监督整改情况,对审计项目质量负责,做好档案管理。

首席审计官:负责组织实施内部审计章程、中长期审计规划和年度工作计划,及时向董事会和高级管理层主要负责人报告审计工作情况,并对内部审计的整体质量负责。

内部审计人员:银行内部审计人员原则上按员工总人数的1%配备,并建立内部岗位轮换制。

(4)内部审计的质量控制

①内部审计部门不应直接参与或负责内部控制设计和经营管理决策与执行。

②内部审计部门应在年度风险评估的基础上确定审计重点,审计频率和程度应与银行业务性质、复杂程度、风险状况和管理水平相一致。对每一营业机构的风险评估每年至少一次,审计每两年至少一次。

③加强科技手段和信息技术在审计工作中的运用

④内部审计部门根据工作需要,经董事会批准后,可将部分内部审计项目外包,但需事先对外包机构的独立性、客观性和专业胜任能力进行评估。

⑤董事会可聘请外部机构对内部审计部门的尽职情况进行评价,并保证外部检查人员独立于评价对象、具备专业胜任能力以及与评价对象没有利益冲突。

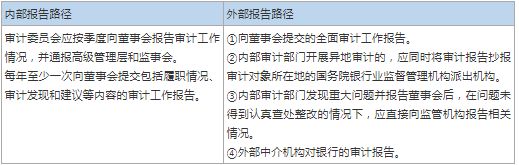

(5)内部审计的报告制度